Het Nederlandse gerecht heeft deze week een record gevestigd: de grootste schikking ooit, voor 775 miljoen euro, werd getroffen met ING. Hoe komt men aan zo een bedrag, vraagt u zich misschien af. Wel, het is net genoeg om de bank “pijn te doen” zoals het Nederlandse gerecht zelf stelt, maar ook te weinig om deze systemische bank te laten omvallen (“too big to fail”, remember?). Zo vermijden ING en haar management een rechtszaak en veroordelingen die meer dan waarschijnlijk zouden volgen.

De rapporten die naar aanleiding van deze zaak door het Openbaar Ministerie (OM) werden gepubliceerd, schetsen een interessant beeld van wat er fout loopt in een grootbank als ING. We merken onder meer dat zo’n bank met haken en ogen aan elkaar hangt, wat doet denken aan het monster van Frankenstein. Het monster wordt met deze monsterschikking wat in toom gehouden om de schade te beperken, maar de gerechtelijke macht heeft nog altijd veel medelijden met de zoveelste fratsen die het uithaalt. Eens te meer kunnen mannen in het pak hun fouten afkopen, of nog beter, laten afkopen door het monster dat ze gecreëerd hebben.

Zware, structurele en jarenlange tekortkomingen door overmatige bonussen

Het OM verwijt ING “jarenlange en structurele overtreding van de Wet ter voorkoming van witwassen en financieren van terrorisme. Het resultaat is dat cliënten jarenlang voor criminele activiteiten nagenoeg ongestoord van de rekeningen van ING gebruik hebben kunnen maken”.

Ze maakt voorts melding van een waslijst van gebreken en fouten, waaronder: Cliëntrelaties en bankrekeningen werden onvoldoende gemonitord en wanneer nodig, niet tijdig beëindigd door de bank. De compliance afdeling was onderbezet en onvoldoende opgeleid. Alleen het spreekwoordelijke topje van de ijsberg werd onderzocht. Als er desondanks een ongebruikelijke transactie herkend werd, dan werden die regelmatig niet of te laat gemeld.

Topman Ralph Hamers stelt in een persbericht dat de bank ‘oprecht spijt’ heeft van de ‘serieuze tekortkomingen’. ING zegt ook ‘maatregelen’ te hebben genomen tegen (oud-)werknemers op hogere posities die verantwoordelijk waren voor de anti-witwas procedures. Ondanks het feit dat het om een structureel en mentaliteitsprobleem gaat, neemt echter geen enkele bestuurder zijn verantwoordelijkheid, buiten het afzien van de superbonussen voor dit jaar.

Nochtans blijkt eens te meer dat de topmanagement een grote verantwoordelijkheid draagt, zoals in het verleden ook al is gebleken in fraudedossiers bij andere banken. Het OM stelt namelijk dat “compliance dikwijls minder belangrijk werd gevonden dan de business. De focus van ING was vooral gericht op de winstgevendheid van de organisatie en het behalen van de commerciële doelstellingen. Interne signalen van de werkvloer drongen niet of niet voldoende door tot het hogere management. Bij het hogere management ontbrak de juiste ‘tone at the top’.”

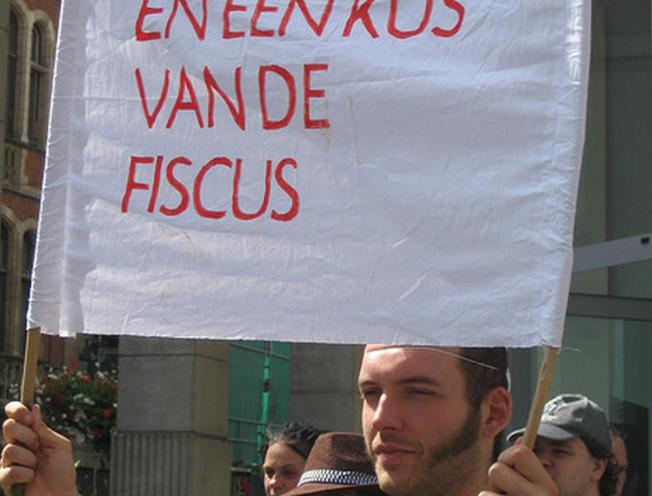

De voornaamste oorzaak hiervan zijn uiteraard de overmatige bonussen die het (top)management zichzelf toekent. Die zijn gelinkt aan commerciële resultaten, vooral op korte termijn. Controlefuncties, voorzorgsmaatregelen en procedures zijn in dat perspectief eerder een hinderpaal dan een mijlpaal voor goed bestuur. In maart van dit jaar wou de CEO van ING, Ralph Hamers, zich nog een loonsverhoging van 50% toekennen. Na een storm van kritiek werd daar uiteindelijk van afgezien. Nu trekt de CEO het boetekleed aan en ziet hij af van de royale eindejaarsbonus die hij naast zijn reeds royale loon zou ontvangen.

300 miljard euro aan boetes en minnelijke schikkingen

ING heeft een programma in werking gesteld dat de systemen moet verbeteren, maar zulke beloftes hebben we in het verleden reeds vaker gehoord. Het is namelijk niet de eerste keer dat ING tegen de lamp loopt. Al in 2008 instrueerde toezichthouder De Nederlandsche Bank (DNB) de bank om de controles op orde te krijgen. In 2015 volgde een boete van DNB voor de afdeling private banking van ING Nederland. Ook de Europese Centrale Bank, die sinds 2014 toezicht houdt op de grootste Europese banken, heeft op de risico’s gewezen. Toch voelde niemand van de betrokken diensten van de bank zich verantwoordelijk voor het geheel.

In een uitgebreid relaas van NRC Handelsblad, over deze en vorige fraudezaken, staat te lezen dat “ING in 2012 ING een megaschikking van 619 miljoen dollar (destijds 490 miljoen euro) met de Amerikaanse autoriteiten trof om strafvervolging af te kopen. Van 2001 tot 2007 schond ING bewust Amerikaanse handelssancties door ter waarde van zo’n 2 miljard dollar zaken te doen met bedrijven uit Cuba en Iran. ‘Ernstig en onacceptabel’ noemde toenmalig ING-topman Jan Hommen de overtredingen destijds. Nadrukkelijk meldde ING in 2012 dat de organisatie echt veranderd was. Topman Hommen sprak van ‘een heel ander ING’. In hetzelfde persbericht zei ING ‘volledig toegewijd’ te zijn ‘aan het uitvoeren van haar activiteiten volgens de hoogste normen van integriteit, waaronder strikte naleving van alle van toepassing zijnde wetten, regelgeving en normen’.”

Volgens De Tijd “ligt ING niet alleen in Nederland onder vuur. De Nationale Bank onderzoekt of de Belgische dochter van ING voldoende maatregelen neemt om witwassen tegen te gaan. Dat gebeurt nadat eerder dit jaar aan het licht was gekomen dat ING België via een bijkantoor in Genève bankrekeningen leverde voor postbusvennootschappen in Panama en op de Britse Maagdeneilanden.”

ING is niet de eerste en enige bank die met vuur speelt. Reeds in 2014 stond in De Wereld Morgen te lezen dat banken, waaronder ING, boven de wet blijken te staan. Deze week stond in De Tijd dat “sinds het begin van de financiële crisis, in 2007, de vijftig belangrijkste Europese en Amerikaanse banken al bijna 300 miljard euro aan boetes en minnelijke schikkingen hebben betaald, volgens consultant Boston Consulting. De kans is groot dat de teller weldra nog hoger staat.”

Criminelen en verantwoordelijken gaan vrijuit, maar wie betaalt?

Het OM heeft enkele witwasdossiers uitgespit om de systematische gebreken aan te tonen, maar anderzijds lijkt ze geen duidelijkheid te willen of kunnen scheppen in de totale omvang van de witwaspraktijken: “Het is onbekend hoeveel cliënten die criminele activiteiten ING had kunnen identificeren als zij een juiste uitvoering had gegeven aan haar beleid. Het is hierdoor niet te bepalen hoeveel geld door de jaren heen daadwerkelijk is witgewassen via bankrekeningen van ING. Ook is geen indicatie te geven van de hoeveelheid transacties die mogelijk verband hielden met andere financieel-economische criminaliteit…. Dat betekent dat men een heel pak criminelen vrijuit laat gaan zonder verder onderzoek, vervolging en schadevergoeding!?

Het OM stelt tenslotte dat enkel de organisatie als geheel maar geen enkele verantwoordelijke persoonlijk kon worden vervolgd. Nochtans is “uit het onderzoek gebleken dat diverse individuele (voormalig) medewerkers en leidinggevenden bij ING steken hebben laten vallen. Het OM is echter van oordeel dat het onderzoek onvoldoende bewijs heeft opgeleverd om individuele strafrechtelijke verwijten te maken naar deze personen. Het OM rekent de strafbare feiten dan ook toe aan de organisatie als geheel.” Het management kan dus wel jarenlang gretig mega bonussen en - salarissen opstrijken (omdat ze een grote verantwoordelijkheid draagt, weet je wel), maar wanneer ze de verantwoordelijkheid van tekortkomingen moet nemen, verschuilt ze zich achter de brede muren en het gepantserd glas van het bankgebouw.

Eens te meer merken we dat de grote banken niet enkel ‘too big to fail’ en ‘too big to jail’ zijn, maar ook ‘too big to manage’, want het zijn zodanig complexe organisaties geworden waardoor elkeen zijn verantwoordelijkheid kan verstoppen in het kluwen van dat grote monster.

Wie gaat uiteindelijk deze monsterboete voorgeschoteld krijgen? Dat zullen vooral de klanten en het personeel zijn. Men gaat nog verder snoeien in de dienstverlening, de kosten voor basisbankdiensten opdrijven, en de basis salarissen beperken, of zelfs nog meer personeel afdanken. Dit is nogal ironisch want het OM stel dat het onder meer door besparingen in bepaalde controle departementen dat zulke schandalen hebben kunnen gebeuren.